La Legge di Bilancio 2019 introduce sostanziali modifiche al Regime Forfettario di determinazione del reddito modificando i requisiti di accesso e le principali cause di esclusione. Ciò comporta la necessità di effettuare puntuali valutazioni di convenienza fiscale/economica per l’accesso al Regime della Flat Tax. Sono numerosi gli aspetti da valutare per avere un quadro puntuale e preciso e, diversamente da quanto si potrebbe immaginare, non sempre il passaggio si rivela vantaggioso per il contribuente.

Premessa

Una delle principali novità che introdurrà la Legge di Bilancio 2019 è rappresentata dall’ampliamento del numero di soggetti che potranno accedere al Regime Forfettario di determinazione del reddito. Pur avendo i requisiti per l’accesso al regime, sarà necessario procedere ad un’analisi dettagliata dei principali punti di forza e di debolezza che la tassazione forfettaria del reddito porta con sé, valutando ogni singolo caso per comprendere quale sia la soluzione migliore per ogni contribuente.

Regime Forfettario: caratteristiche, requisiti e cause di esclusione

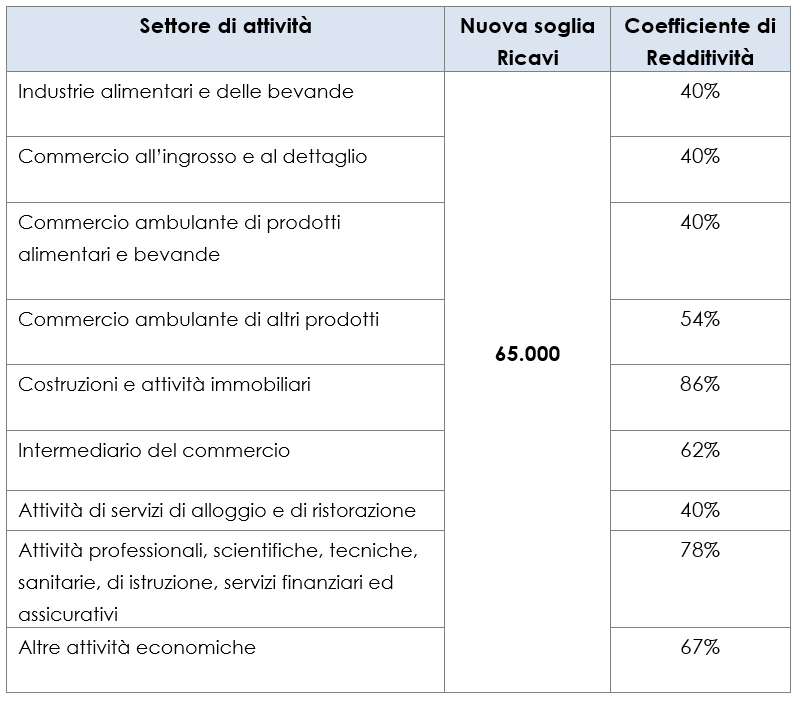

Il nuovo Regime Forfettario è applicabile a tutte le persone fisiche, esercenti attività di impresa, arte o professione, che nel 2018 non abbiano superato il limite massimo di 65.000 Euro di ricavi. Rispetto al precedente Regime nel quale, a seconda del settore di appartenenza dell’attività esercitata (individuato attraverso il Codice Ateco), veniva stabilita una diversa soglia di ricavi massimi conseguibili nell’anno precedente, il nuovo Regime unifica a 65.000 Euro il limite, indipendentemente dall’ attività esercitata. Il meccanismo impositivo del regime forfettario prevede che per calcolare la base imponibile venga applicato un coefficiente di redditività ai ricavi maturati. Tale coefficiente è distinto a seconda del settore di attività in cui ricade il Codice Ateco di riferimento e serve tendenzialmente a riconoscere un determinato ammontare di costi forfettari, ritenuti standard per quel tipo di attività; i costi vengono quindi attribuiti al contribuente forfettario a prescindere dal loro reale sostenimento. Cerchiamo di riassumere schematicamente, quanto appena detto, con la seguente tabella.

La base imponibile sui cui calcolare le imposte si ottiene applicando il coefficiente di redditività, corrispondente all’attività esercitata, ai ricavi incassati. Successivamente vengono dedotti i contributi previdenziali versati e al valore risultante viene applicata l’imposta sostitutiva (è definita sostitutiva perché sostituisce in un’unica aliquota Irpef, Irap, addizionali regionali e comunali). L’aliquota applicabile è pari al 5% per le imprese di nuova costituzione, cc.dd. start-up, mentre è del 15% per coloro i quali abbiano un’attività avviata da più di 5 anni. Si considerano Start-Up le attività poste in essere da chi nel triennio precedente non abbia avuto nessun impiego o da chi stia intraprendendo una nuova attività che non sia la mera prosecuzione della precedente (fatta eccezione per il praticantato obbligatorio).

Il regime forfettario, che sarà introdotto dalla legge di bilancio 2019 ha tuttavia delle cause di esclusione secondo le quali è prevista:

- l’impossibilità di accedevi per tutti coloro i quali nel biennio precedente abbiano prestato la loro attività lavorativa in qualità di dipendenti (o assimilati) e che ora vogliano esercitare attività di impresa o professionale principalmente nei confronti dello stesso soggetto che un tempo era il datore di lavoro;

- l’impossibilità di accedervi per tutti i soggetti proprietari di quote di partecipazione in S.r.l.

Rispetto al regime forfettario introdotto dalla legge n°190 del 23 dicembre 2014, e su cui il nuovo regime forfettario si modella, sono stati eliminati i limiti che precedentemente non permettevano l’accesso a tutti i soggetti che nell’anno precedente:

- avessero utilizzato beni strumentali per un valore complessivo superiore ad Euro 20.000;

- avessero sostenuto spese per costo per il lavoro dipendente, assimilato e dei compensi erogati ai collaboratori, per un valore complessivo pari o superiore ad Euro 5.000;

- avessero percepito redditi di lavoro dipendente e/o assimilati di importo superiore a 30.000 euro, tranne nel caso in cui il rapporto di lavoro dipendente nell’anno precedente sia cessato.

Infine, altra caratteristica da tenere in considerazione e che attualmente non possiamo tralasciare è data dal fatto che i contribuenti forfettari non avranno l’obbligo di emettere le fatture elettroniche.

La valutazione di convenienza fiscale – economica

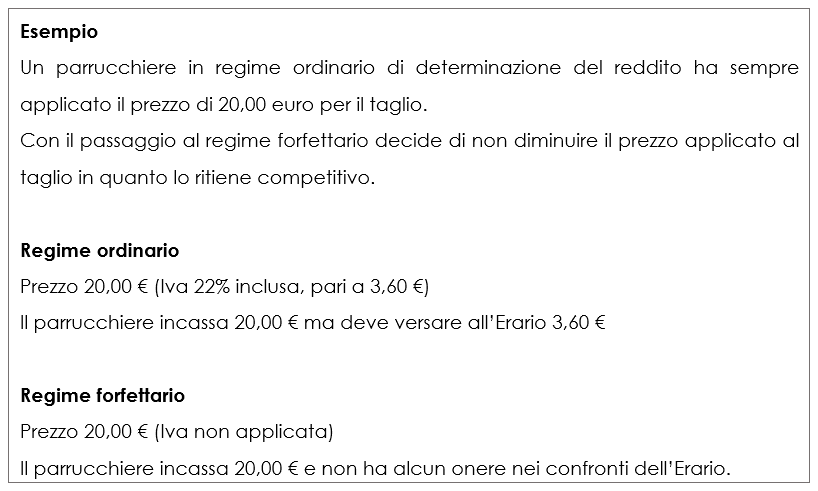

Nel valutare la convenienza del regime forfettario occorre evidenziare che il Regime Forfettario non prevede l’applicazione dell’Iva. Nel caso in cui l’attività di impresa sia di commercio al minuto, stante il mantenimento degli stessi prezzi di vendita, il commerciante incasserà l’intero prezzo, non dovendo più provvedere al versamento dell’Iva. In questo caso, l’importo corrispondente all’Iva applicata nel regime ordinario di determinazione del reddito rientrerà a fare parte dei ricavi.

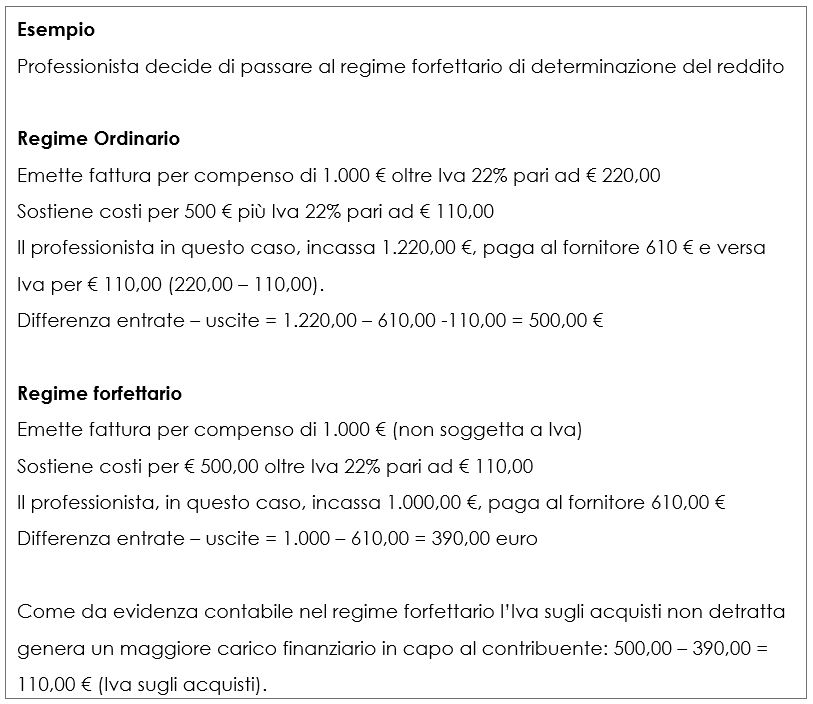

Dall’altra parte, l’Iva sulle fatture di acquisto sarà un costo per chi aderisce al Regime forfettario, in quanto si perderà il diritto alla detrazione. Nella valutazione è quindi opportuno sommare l’Iva sugli acquisti al maggiore carico fiscale in capo al contribuente.

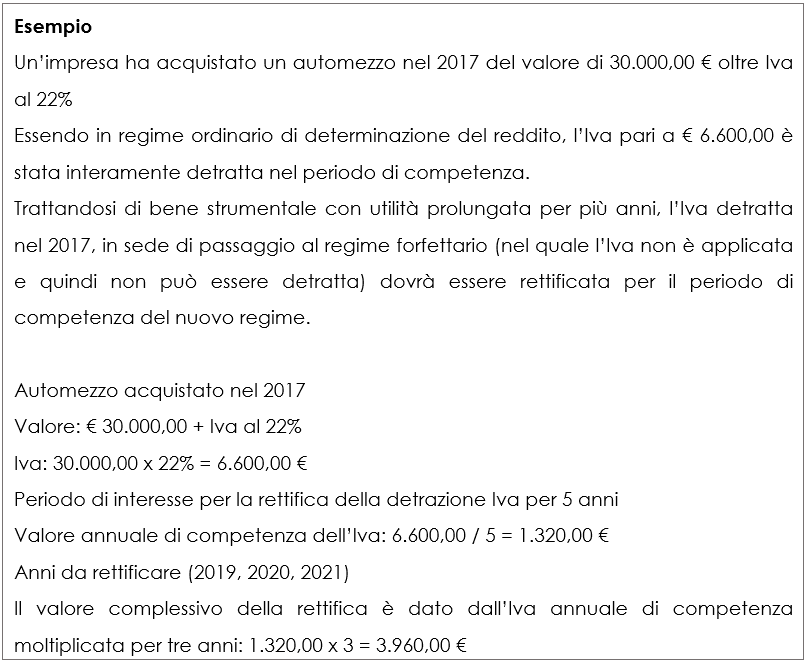

Nel passaggio al Regime forfettario sarà necessario applicare la rettifica delle detrazioni Iva per tutti i beni e servizi non ceduti o non ancora utilizzati esistenti alla data del 31.12.2018. In altre parole, i beni per i quali dovrà essere operata la rettifica Iva sono: i servizi non utilizzati al 31.12.2018; le rimanenze di magazzino; i beni strumentali acquistati da non più di 5 anni (per i beni immobili il periodo di riferimento passa da 5 a 10 anni). Questa valutazione diventa rilevante in presenza di tali condizioni, in quanto, il contribuente, al momento della presentazione della Dichiarazione Iva 2019 per l’anno 2018, si troverà a dover riversare una parte di Iva detratta al tempo dell’acquisto. Tuttavia è opportuno precisare che questa operazione deve essere effettuata solo nel primo periodo d’imposta in cui si accede al Regime forfettario.

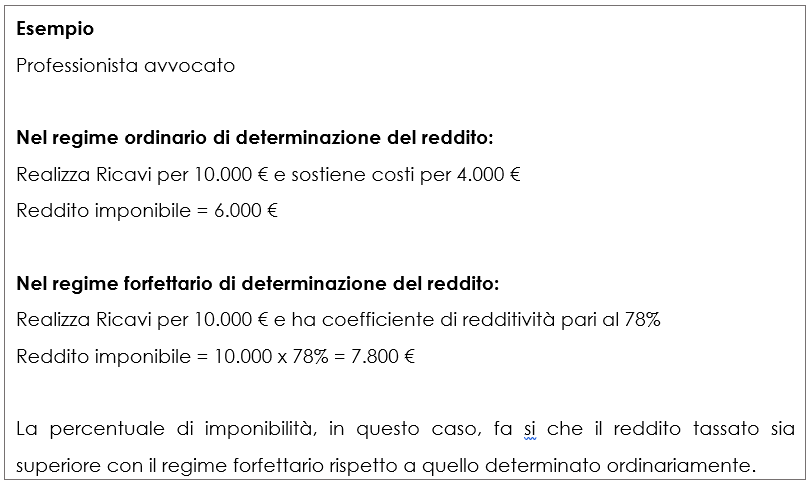

A seconda della tipologia di attività svolta, l’incidenza dei costi potrebbe giocare un ruolo fondamentale nella valutazione di convenienza. In particolare, calcolando la percentuale di incidenza dei costi (comprensivi di Iva) sul totale dei ricavi e confrontandola con la percentuale di deduzione forfettaria legata al nuovo regime, sarà immediata la valutazione di quale regime contribuisca ad abbassare maggiormente il reddito imponibile.

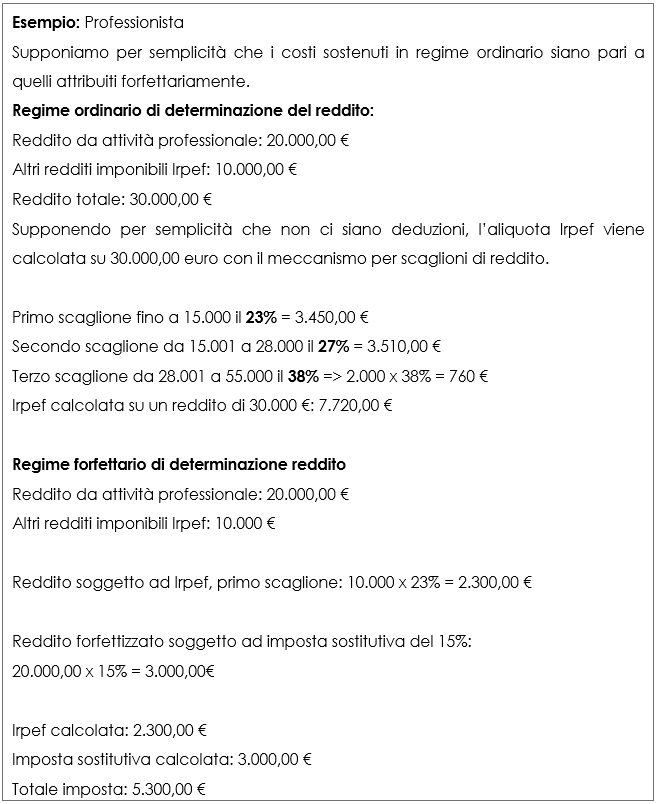

Tuttavia, il confronto tra i redditi imponibili non permette di arrivare ad una conclusione in merito alla convenienza di uno o dell’altro regime. Si deve tenere in considerazione il fatto che nel regime ordinario l’imposta verrebbe calcolata con un’aliquota per scaglioni mentre nel regime forfettario, anche a fronte di un reddito imponibile superiore, sarebbe fissa del 15%.

Come da evidenza contabile, evitare che il reddito professionale facesse cumulo con gli altri redditi ai fini Irpef, ha prodotto una maggiore convenienza fiscale per il contribuente. Inoltre, bisogna ricordare che sulla base imponibile Irpef vengono applicate anche le addizionali regionali e comunali. Sostanzialmente quindi, seppure nell’esempio non sono state considerate, nel primo caso si sarebbero dovute pagare le addizionali su una base imponibile di 30.000,00 € mentre, nel secondo caso, le stesse sarebbero state calcolate solo su 10.000 €.

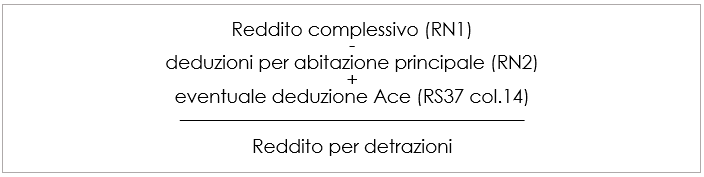

Un altro importante aspetto da tenere in considerazione è dato dal fatto che il Regime forfettario non consente al contribuente di beneficiare delle detrazioni fiscali. Per questo motivo è opportuno considerare l’importo delle spese che il soggetto ha sostenuto nei 10 anni precedenti e quelle che intende sostenere nei prossimi anni in quanto, se rilevanti avrebbero un impatto decisivo sull’ammontare dell’imposta dovuta. Indipendentemente dalle spese sostenute ci pare opportuno ricordare le detrazioni per redditi da lavoro autonomo e le detrazioni per carichi di famiglia che vengono attribuite sulla base del reddito complessivo. Per entrambi le detrazioni menzionate è necessario determinare il reddito per detrazioni.

Per la detrazione per il reddito da lavoro autonomo sono previsti tre scaglioni reddituali ed il meccanismo è costruito in modo tale che al superamento della soglia dei 55.000 euro la detrazione sia pari a zero; tuttavia sotto tale soglia vale la pena analizzare gli altri scaglioni poiché:

- fino a 4.800 è prevista una detrazione fissa pari a 1.104 euro

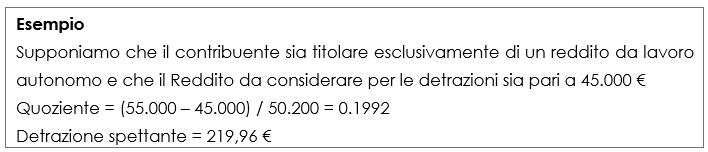

- per redditi superiori a 4.800 € ma inferiori a 55.000 € la detrazione viene così calcolata: Quoziente = (55.000 – Reddito per detrazioni) / 50.200; Se il Quoziente è superiore a zero e minore di uno devono essere utilizzate le prime quattro cifre decimali; Detrazione spettante = 1.104 x Quoziente

Cerchiamo di chiarire la detrazione con un esempio

Per quanto riguarda invece le detrazioni per carichi di famiglia il quantum delle detrazioni, per redditi inferiori ai 65.000 euro, è generalmente più interessante di quello per i redditi da lavoro autonomo. A causa della varietà delle situazioni familiari configurabili (coniuge a carico, numero di figli a carico o altro familiare a carico) pare difficile esporre anche una sola situazione familiare che possa essere utile ai fini della valutazione; tuttavia è possibile prendere come valori di riferimento quelli contenuti nel rigo RN6 del proprio modello Redditi PF 2018. Tra le altre detrazioni che il soggetto potrebbe perdere ci sono:

- Spese sanitarie e veterinarie

- Interessi passivi sui mutui

- Spese di istruzione e asili

- Spese funebri

- Spese per attività sportive

- Erogazioni liberali

- Assicurazioni

- Spese per il recupero del patrimonio edilizio

- Spese per interventi finalizzati al risparmio energetico

- Spese per l’arredo di immobili ristrutturati o per le giovani coppie

Ovviamente, tutte le detrazioni ottenibili dal contribuente, dovranno considerarsi perse solo qualora il soggetto abbia solo redditi di lavoro autonomo per i quali abbia deciso di aderire al regime forfettario. In presenza di più categorie reddituali, ad esempio nel caso sussistesse anche un reddito da pensione, le detrazioni (ad eccezione di quella spettante per il lavoro autonomo) potrebbero essere scomputate dall’ imposta calcolata ordinariamente su tale reddito e fino a concorrenza della stessa.

Lo Studio è a disposizione per ogni chiarimento